最近よく耳にする『NISA』。「そもそもNISAって何?」「異なるタイプのNISAがあるって聞くけど……」「新しいNISAが始まるの?」など、気になる人も多いよう。税制優遇があるNISAは、投資初心者にもうれしい制度です。

今回は、FPである筆者が気になる『NISA』について解説いたします。

NISAとは

『NISA』は2014年に、資産形成を後押しする制度としてスタートしました。

私たちが株式や投資信託を売買して利益を得たり、配当や分配金を受け取った場合には、約20%の税金がかかります。たとえば、持っている株式を売却して10万円の利益が出ても、税金が引かれて手にするのは8万円弱に。

しかし、NISA口座をつくり、口座内で買った株式や投資信託の利益には、税金がかかりません。さっきと同じ売買をした場合でも、NISA口座なら10万円をまるまる手にできるのです。なお、開設できる口座は一人一つに限られます。

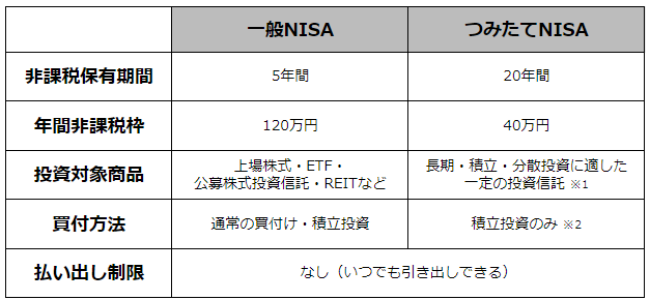

成人が利用できるのは『一般NISA』『つみたてNISA』の2種類。非課税保有期間や年間の非課税枠、対象商品などが異なり、どちらかを選んで利用します。なお、現在の制度は2023年末まで終了して、2024年にはパワーアップした『新NISA』が始まります。

※1 金融庁への届け出が必要 ※2 累積投資契約に基づく買い付け

「一般NISA」「つみたてNISA」どっちを選ぶ?

「制度が変わるなら来年から始めた方が良いの?」と疑問を持つ人もいるのでは。しかし、現在のNISAについては、2024年からスタートする『新NISA』とは別枠で利用ができます。来年まで待つことなく、今すぐ始めるのがおすすめです。

なお、『一般NISA』『つみたてNISA』のどちらが良いのかは、運用資金がいくらあるのか、投資経験などによっても変わってきます。「できるだけ多くのお金を運用したい」という人には、非課税枠が大きい『一般NISA』が候補に。また、「個別の株式で運用したい」という場合も、『一般NISA』を選ぶことになります。

その一方で、「投資初心者なのでまずは少額から」という人には『つみたてNISA』がマッチします。毎月コツコツと「長期・積立・分散投資に適した投資信託」を買っていくので、購入タイミングの分散ができて、リスクを抑えることが可能。非課税期間が20年と長いのも魅力です。

なお、NISA口座の株式や投資信託で損失が出ても、他の口座の運用益と『損益通算』(利益と損失を相殺すること)ができない、といったデメリットもあるので注意しましょう。

「新NISA」がスタート!

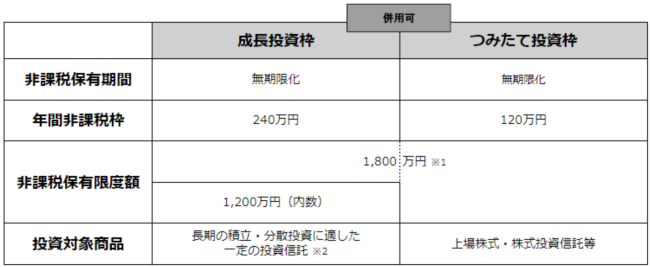

2024年から新しいNISAが始まり、非課税期間は無期限に、投資できる期間も恒久化されます。現行の『一般NISA』は『成長投資枠』に、つみたてNISAは『つみたて投資枠』に変わり、年間の非課税枠も大幅アップ。さらに2つの制度が併用できるようになり、一生涯の非課税投資枠である1,800万円(うち成長枠は1,200万円)が設定されます。

運用に慣れるまでは『つみたて投資枠』で積み立てて、慣れてきたら『成長投資枠』で株式投資も一緒にやってみよう……といった使い方も可能になります。

※1 簿価残高方式で管理(枠の再利用が可能)※2 現行のつみたてNISA対象商品と同様

これからますます注目を集めそうな『NISA』。上手に利用して資産形成に活かしてくださいね。

文/八束和音(CFP認定者)

【画像・参考】PIXTA(ピクスタ):metamorworks/sumito/CORA

NISA特設ウェブサイト – 金融庁

※この記事は2023年8月に制作しています。最新の情報はウェブサイトとあわせてご確認ください。