まとまったお金が必要となる子どもの教育費。「いくらお金が必要?」「どう準備すればいい?」と悩む人も多いのでは? 教育費は出ていく時期が明確なので、早くから計画的に準備を進めていきたいですね。

今回は、FPである筆者が子育てにかかる教育費について解説いたします。

幼稚園から大学まで、子育てにはいくら必要?

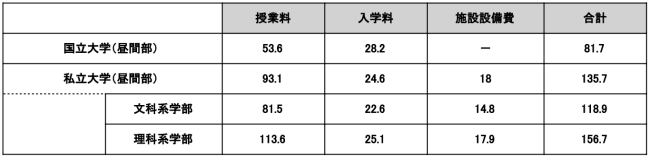

準備にあたって、まずは必要な金額を把握してみましょう。表は学校種別ごとの保護者が負担した年間の学習費総額と大学の初年度納入金です。公立・私立によって大きな差があることがわかります。

子どもの進路をイメージしながらチェックしてみて下さい。「高校まで公立で大学からは私立理系もあり?」というように具体的に想像すると、実感がわきますよ。

※千円未満を四捨五入しているため内訳と合計は必ずしも一致しない

いつまでにいくら貯める?

必要な金額がわかったら、いつまでにいくら貯めるかを考えます。

「基本は公立で大学からは私立」というケースなら、高校までの学費は月々の家計でカバーすることが多いよう。この場合には高校卒業までに、大学4年間にかかる費用を準備するのが理想です。

表2から、大学4年間の総額を計算すると、国立で約243万円、私立(昼間部平均)で約469万円に。クリアするのが難しい時には「総額の2/3は貯める!」など、家計にあった目標を設定してくださいね。

不足が出そうなら『日本学生支援機構』や各学校の奨学金制度を、あらかじめ調べておくと安心です。

養育費、どう貯める?

確実に貯めていきたいのが、子どもが中学卒業まで支給される『児童手当』です。現行では所得制限がありますが、児童1人あたり月額1万円(3歳未満は1.5万円)が支給。全額を貯めると、198万円になります。

もし、家計に余力があるなら、手当と同額を上乗せすると約400万円、半額を上乗すると約300万円を中学卒業までに準備可能。進学時の強い味方になりそうです。

どの商品を活用する?

教育費準備に活用したいのが『学資保険』と『つみたてNISA』です。それぞれ特徴があるので、二つを併用してもよいですね。

学資保険

子どもの進学や満期時に、満期保険金やお祝い金を受け取れる貯蓄型の保険。

契約者の親に万が一のことがあれば保険料の支払いは免除されますが、満期保険金やお祝い金は給付されます。

メリットは、確実に教育費を準備できる点。その一方で、今は予定利率が低く、途中で解約しづらいというデメリットが。払い込んだ保険料に対して、満期時の「返戻率」が高い商品を選びましょう。

つみたてNISA

「積極的に運用したい」という人におすすめなのが『つみたてNISA』。

対象は「長期・積立・分散投資」に適した投資信託です。分配金・譲渡益が非課税になり、いつでも解約できるというメリットが。年間投資額の上限は40万円、非課税期間は20年です。

デメリットは元本確保ではなく、値下がりする可能性がある点。長期的な運用を心がけましょう。なお、現行の『つみたてNISA』は2023年に終了し、2024年からは拡充された『新NISA』がスタートします。

進学時に慌てることがないよう、今からコツコツと準備をしていきましょう!

文/八束和音(CFP認定者)

【画像・参考】PIXTA(ピクスタ):tabiphoto/tomcat/kou/shimi/mits

子どもの学習費調査(令和3年度)- 文部科学省

国立大学等の授業料その他の費用に関する省令 – e-Gov法令検索

令和3年度私立大学入学にかかる初年度学生納付金平均額(定員1人当たり)の調査結果について – 文部科学省

※この記事は2023年8月に制作しています。最新の情報は各自治体HPなどもあわせてご確認ください。